川崎市、横浜市を中心に東京23区他で中小企業の税務会計コンサルティングを行っています。会社設立、経理業務の効率化、介護福祉事業の支援等お任せください。

相続税・事業承継対策

2011年度、相続税改正のポイント

2011年(平成23年)度の税制改正が決まりました。今年の通常国会で成立すれば、相続税については、2011年4月1日以後の相続について適用になります。相続税は大幅な増税となりました。改正ポイントを整理します。

基礎控除額の引下げで対象者増加・増税

現在の相続税の基礎控除額は、「5000万円+1000万円×法定相続人の数」です。これが、4割圧縮されて、「3000万円+600万円×法定相続人の数」になります。例えば、法定相続人が3人の場合には、8000万円から4800万円に減額されました。

(相続税は、遺産が相続税の基礎控除を超える場合に申告が必要になります。)

税率の引き上げで増税

相続税の税率は、金額が高い部分には税率も高くなるという超過累進税率を採用しています。改正では、2億円超3億円以下部分が40%から45%に、6億円超部分が50%から55%に、それぞれ税率が引上げられました。

未成年者控除・障害者控除を拡大

未成年者控除は、6万円に相続開始時点の年齢から20歳になるまでの年数を乗じます。その6万円が10万円に拡大されました。

例えば、相続開始時に14歳なら10万円×(20歳-14歳)=60万円となります。

障害者控除も、6万円(特別障害者12万円)に相続開始時点の年齢から85歳になるまでの年数を乗じます。その6万円が10万円(特別障害者20万円)に拡大されました。

(未成年者控除・障害者控除は税額控除です。)

相続税・事業承継対策

お客様の円滑な相続・事業承継をサポートします。

相続税は、一部の資産家だけの税金ではありません。「うちは大丈夫。」と思っている中小企業の経営者の方でも自社株の評価によっては、思わぬ相続税を負担することになりかねません。

当事務所は、的確な自社株評価に始まり、生前贈与や相続時精算課税等を活用したコンサルティングを行い、お客様の円滑な事業承継をサポートします。

顧問契約というスタイルではなく、相続税・事業承継のみに関するご相談やセカンドオピニオン等も柔軟に対応させていただきますので、お気軽にお問合せください。

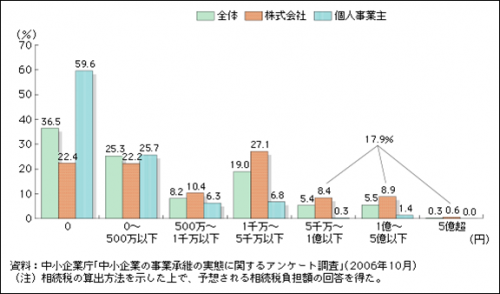

<参考>中小企業経営者に予想される相続税負担額

1.自社株評価とは?

うちの会社の株って、今いくらなの?

「自社株」とは、文字どおり、「自分の会社の株式」のことです。(有限会社の場合は持分。以下「株式」≒「持分」とします。)「評価」とは、現在の株式の価額(=時価)を算定することです。では、どうやって評価するのでしょうか?

評価方法は、下記の通り、取引相場の有無(上場か否か)により異なります。

- 取引相場がある場合(上場会社)

その時の相場価額(証券取引所の売買価額)

- 取引相場がない場合(非上場会社)→わが国の99%

法律で定めた複雑な評価方法(業種、会社の規模、持株割合、財産の状況など、多様な項目により計算する方法)により評価した金額

2.自社株の評価が必要となる理由

なぜ自社株の評価が必要なのか?

自社株の評価は、次の2つの場合に必要になります。

- 相続が発生した場合

- 事業承継を視野に入れて自社株の生前贈与や譲渡を考える場合

に必要になります。この時に自社株の評価額が思いがけず高くなっていることにより、多額の納税資金や譲渡代金が必要となるケースが多く見受けられます。いざという時に慌てないためにも事前に自社株の大体の金額を知っておくこと大切です。

なぜ思いがけず自社株の評価が高くなってしまうのか?

個々の会社により様々な要因が考えられますが、主なものは以下のとおりです。

- 歴史のある会社で設立以来蓄えてきた会社所有の資産が多くある。

- 会社の資産に取得時より値上がりしている土地・建物・有価証券などがある。

- 会社の資産のうちに株式・土地等の占める割合が高い。

- 近年業績が良く、利益・配当を多く計上している。

- 反対に赤字で、かつ無配当が続いている。

3.生前贈与の方法

暦年贈与と相続時精算課税制度があります。

自社株の株価が高くなっている場合、長期的に毎年少しずつ贈与するといった株価を下げる対策を講じる等が必要になります。

暦年贈与 | 相続時精算課税制度 | |

|---|---|---|

贈与者・受贈者 | 親族間の贈与、第三者からの贈与 | 原則65歳以上の親から |

選択 | 不要 | 父母ごと、子供ごとに選択 |

控除 | 基礎控除:毎年110万円 | 特別控除: |

贈与税率 | 10%~50%の6段階の累進税率 | 特別控除2500万円の超過分につき |

相続時 | 相続開始前3年以内の贈与財産のみ相続財産に加算 | 贈与財産を贈与時の時価で加算 |

4.中小企業経営者の保有資産

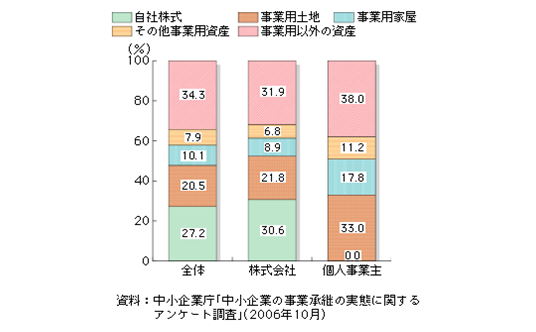

多くの中小企業経営者の方々は、株式を持ち、会社経営も行っているという、いわゆるオーナー経営者です。したがって、経営者個人が所有する不動産や預貯金を事業に投入したり、金融機関からの会社借入に際して経営者が個人保証したりするなど、経営者の個人資産を事業用に提供しているケースが多く見受けられます。

<参考>経営者の個人資産に占める事業用資産の割合

5.具体的な相続税・事業承継対策

自社株評価の他、上記のような経営者個人の現在の財産状況を把握し、的確にその評価を行った上で、以下の様な相続税・事業承継対策を行うことが可能です。

- 自社株その他の資産について生前贈与を活用

- 土地活用による土地及び建物の評価減の利用

- 配偶者への居住用財産の贈与

- 養子縁組による基礎控除等の拡大及び孫への遺贈

- 死亡生命保険金、死亡退職金を利用した相続税の非課税枠の利用

- 新事業承継税制…自社株の納税猶予制度の利用

これらの多様な制度を活かしながら早期に準備を進め、予め対策を計画することが大切です。そして、納税資金を確保し、事業承継に際して様々な経営改善を図り、会社の一層の発展を目指すことも可能となります。詳しくは、お問合せください。

お問合せはこちらへ

お問合せ・ご相談はこちら

お問合せ・ご相談はお電話・メールにて受け付けております。初回のご相談は無料です。お気軽にご連絡ください。

お気軽にお問合せください

よくあるご質問

- 相談したい時はどうしたらいいんですか?

- 結局費用はいくらかかるの?

- サービスについて詳しく聞きたいのですが・・・

どのようなお悩みのご相談でも結構です。

あなたさまからのご相談をお待ちしております。

会社設立無料サポート

PICK UP

NEW!

お客様の声を更新しました

事務所概要

主な業務地域

川崎市、横浜市を中心に

神奈川県・東京23区他

※条件、業種によりましては、その他地域も対応可能です。詳しくはお問合せください。

ご連絡先はこちら

044-280-9580

初回のご相談は無料です。

お気軽にご相談ください。

事務所概要はこちら

プロフィールはこちら